Хүүг зөвхөн хадгаламж, зээл дээр тогтоодоггүй.

Зээл, хадгаламж, үнэт цаас, бондын хүү гэх мэт олон ойлголт бий. Энэ бүгд тус бүр өөрсдийн хүүтэй. Эдгээр хүүний суурь нь “Эрсдэл” “Зах зээлийн орчин” юм. Товчхондоо зах зээлийн ерөнхий төлөв байдлаас шалтгаалан бүх хүү дээш, доош хөдөлж, харин тухайлсан бүтээгдэхүүний хүү нь онцлогоосоо шалтгаалан тогтдог байна.

Жишээ нь: АНУ-ын Wells Fargo банк 2018 оны байдлаар хадгаламжиндаа жилийн 2.1 хувийн хүү санал болгож байна. Гэтэл бидний сайн мэдэх Microsoft компанийн бондын жилийн хүү 5.2 хувь.

Энэ хоёр байгууллага нь хоёулаа өндөр нэр хүндтэй, нэг улсад үйл ажиллагаа явуулдаг ч нэрлэсэн хүү нь өөр байна. Шалтгаан нь мэдээж бүтээгдэхүүн болон тухайн байгууллагын онцлог юм.

Хадгаламж болон бондод оруулсан хөрөнгө оруулалтаас хүртэх ашиг өөр байдаг.

Бонд нь голчлон урт хугацаатай зарлагддаг. Microsoft компанийн 5.2 хувийн хүүтэй бонд л гэхэд 2039 онд эргэн төлөгдөнө. Өөрөөр хэлбэл тус компанийн бонд 10 жилийн хугацаатай зарлагдсан гэсэн үг. Харин дэлхийд тэргүүлэгч Wellsfargo банкны хадгаламж 1 жилийн хугацаатай. Нэг үгээр хэлбэл мөнгөө урт хугацааны хөрөнгө оруулалтад хийвэл өндөр хүү авдаг. Хэрэв богино хугацаанд хөрөнгө оруулалт хийвэл хүү бага байдаг.

Байгууллага бүхэнд дампуурах магадлал бий.

Ямар ч байгууллагад мөнгөө итгээд өгч байгаа хүний хамгийн түрүүнд, Миний мөнгийг найдвартай буцааж өгөх болов уу? Амласан хүүгээ олгох болов уу? гэсэн эргэлзээнд автдаг. Энэ нь мэдээж тухайн компани дампуурахгүй байхтай шууд холбоотой. Тэгвэл энэ асуултад хялбархан хариулт өгдөг зүйл бол тухайн байгууллагын зээлжих зэрэглэл юм. Энэ нь тухайн байгууллагын эрсдэлийн түвшинг тодорхойлсон үнэлгээ гэсэн үг. Гэхдээ зээлжих зэрэглэл сайн буюу дампуурах магадлал багатай бол хүү бага, үгүй бол өндөр байдаг. Тиймээс өндөр хүү рүү хошуурахаас өмнө хадгаламжийн зээлийн хоршоод өндөр хүү амлаж байснаа хэрхэн дампуурсныг санахад илүүдэхгүй юм.

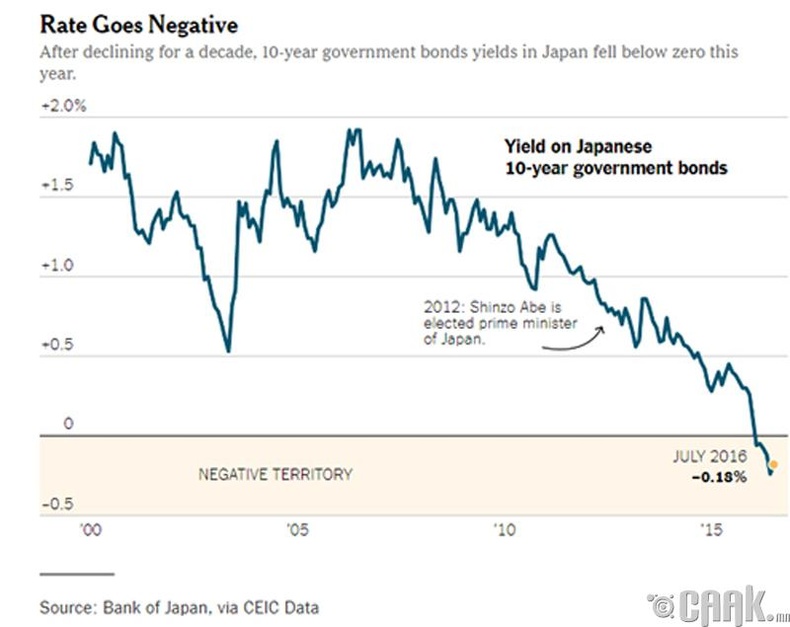

Хүүг хасах утгаар ч тогтоож болдог.

Энэ бол тун сонирхолтой ойлголт юм. Яагаад би мөнгөө өгч байж хасах хүүтэй буюу нэмж мөнгө төлөх ёстой гэж?

Мэдээж энэ нь иргэн хүний хувьд байж боломгүй санагдавч санхүүгийн байгууллагын хувьд өөр ойлголт юм. Өнөөдөр Япон улсын төв банк бодлогын хүүгээ -0.1 хувь байхаар тогтоожээ.

Санаа нь тун энгийн юм. Төв банк нь арилжааны банкуудаас мөнгө авахгүй. Хэрэв авбал хүү төлөхгүй. Эсрэгээрээ мөнгө авна. Иймд арилжааны банкууд эрсдэлтэй ч хүү авах хөрөнгө оруулалтыг хийдэг. Төв банк эдийн засгаа дэмжих үүднээс зээл олго гэсэн даалгаврыг өгч байгаа хэрэг. Тэгэхээр хүү гэдэг ойлголт маань зөвхөн мөнгө хэрэглүүлснийхээ төлөө авдаг төлөөс бус эдийн засгийг удирддаг хэрэгсэл юм.

Ханшийн уналтаас ч ашиг олох боломж бий

Зарим банк хөрөнгийн зах зээл дээрх ханшийн өсөлт, уналтаас шалтгаалж ашиг олох бүтээгдэхүүн санал болгодог. Жишээлбэл, та алтны ханш өснө гэж тооцсон бол хэдэн ч хувиар өссөн бай, тэр хирээр ашиг хүртэх юм. Буурна гэж тооцоод буувал тэр хирээ л ашиг авна. Харин бууна гэж тооцчихоод байхад эсрэгээрээ өсөөд эхэлбэл зөвхөн хадгаламжийн хүүний л ашиг авдаг. Өөрөөр хэлбэл та ганцхан хадгаламжийн хүү хараад суухгүй гэсэн үг.

Эцэст нь хэлэхэд арилжааны банкуудын хадгаламжийн хүү буурсан үед хамгийн өндөр хүү олгох банкны бүтээгдэхүүнийг судалж, сонголтоо хийсэн нь дээр. Эсвэл санхүүгийн зах зээл дэх бусад бүтээгдэхүүнд хөрөнгө оруулах нь зөв юм.

Уучлаарай энэ мэдээнд oдоогоор

сэтгэгдэл бичих боломжгүй байна.